노후관련 보도를 종합해 보면 은퇴 후 부부 기준 월생활비가 기본 200만 원, 보통 300만 원, 여유 500만 원이라고 한다.

사는 지역과 주거 형태에 따라 다르겠지만, 정년 퇴직이 3년 정도 남은 상태에서 은퇴 후 연금 500만 원을 어떻게 준비하고 있는지 포스팅 해보도록 하겠다.

1. 1층 연금인 국민연금으로 바닥 다지고 골조 세우기

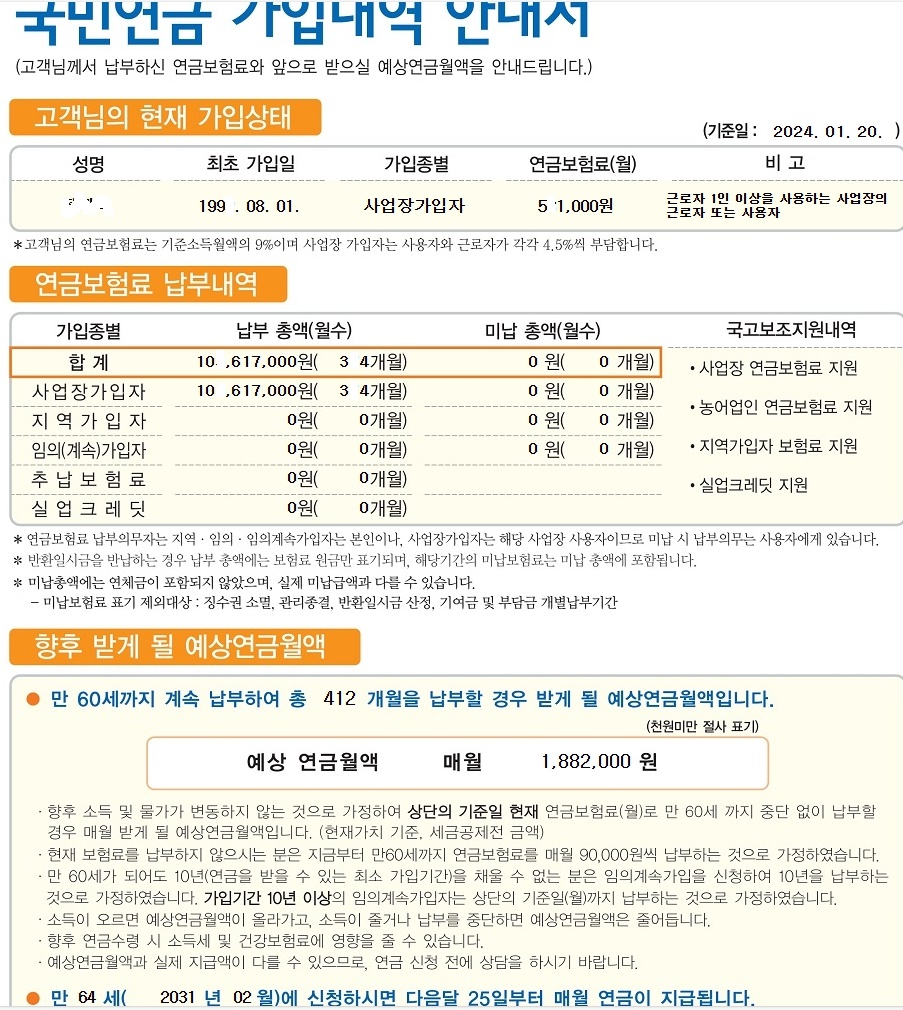

(내 국민연금)

현재까지 대략 380개월을 납부하고 조만간 400클럽(400개월 납부)에 가입하게 된다. 국민연금 예상수령액이 세후금액으로 183만 원 정도다.

여기에 "군추납 제도"를 이용해서 군 복무기간 27개월을 추가납부하면 가입기간이 더 늘어나기에 월190만원 정도를 기대해 본다.

(아내의 국민연금)

과거 직장생활을 한 기간 + 경력단절 기간 추가납부(3년 정도) + 현재 임의가입 중. 예상연금액을 조회하면 세전금액으로 120만 원 정도가 된다.

(추가 연금 증액 계획)

1) 의무가입이 끝나는 60세 이후에도 가능하다면 최저 금액이라도 임의가입을 계속할 계획이다.

2) 64세 연금수령이 개시되면 연기연금 제도를 활용해서 연간 7.2%의 확정 수익률(5년간 36% 수익률)을 만끽할 계획이다. 엄청난 이율이다.

물론 연기연금 제도는 64세에 가봐서 재정상황과 건강상태를 봐서 매년 1년 단위로 연기연금 여부를 결정해도 된다.

(최종 예상금액 : 월 320만원)

내 국민연금(200만 원 예상)과 아내 국민연금(120만 원 예상)을 합하면 320만 원으로 기본생활 수준을 넘어 보통생활수준은 가능하다.

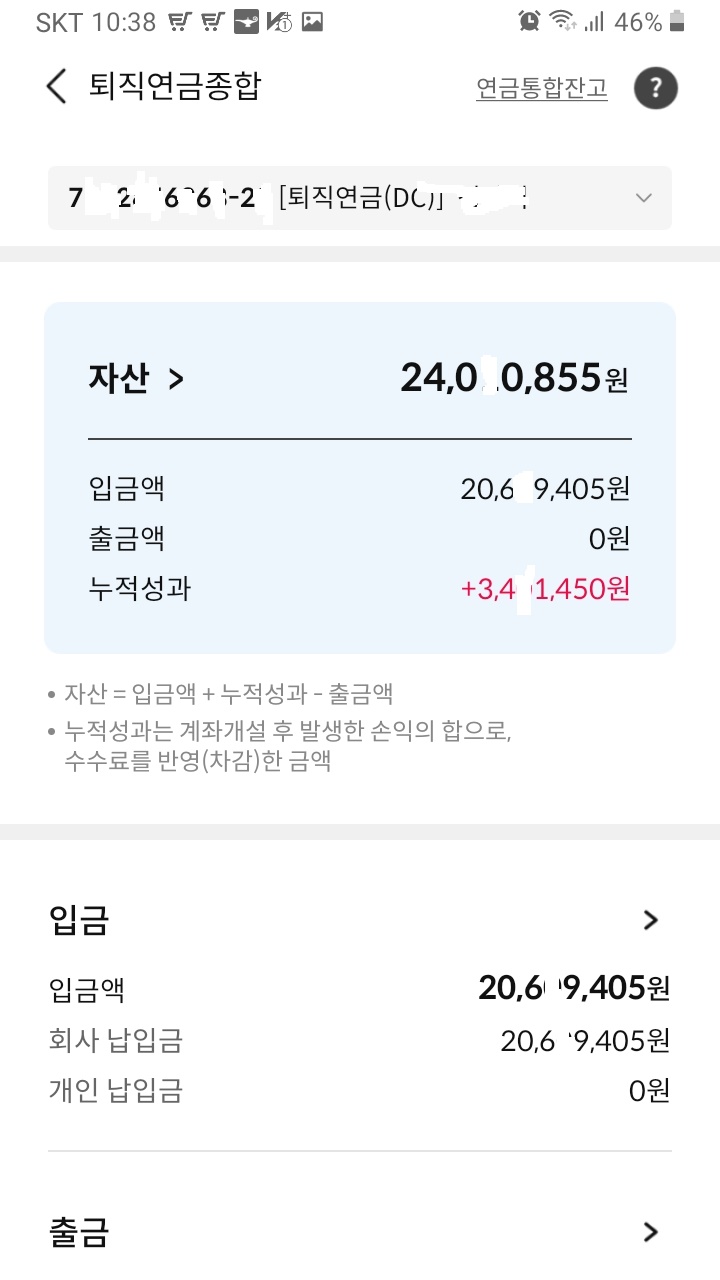

2. 2층 연금인 퇴직연금(IRP, DC)으로 벽 쌓기

(운용상황)

퇴직금 제도로 받게 되는 퇴직금은 논외로 하자. 회사에서 퇴직연금이 도입된 이후 DC에 납입한 금액이 현재는 2,400만 원 정도이고,

향후 3년간 3개월분 정도가 추가되는 것을 감안하면 4,000만 원 정도가 DC에서 운용되다가 퇴직시점에 이르면 연금으로 수령이 가능할 것이다.

개인형 IRP에서 운영하는 액수는 현재 1천만 원 정도로 향후에도 연금저축 세액공제 수준으로만 납입하는 형태로 가져갈 계획이다.

IRP나 DC의 문제는 주식형 자산을 최대 70%까지만 운영할 수 있다는 제약이 있어 30%는 채권 같은 안전자산을 억지로라도 담아야 한다는 제한이 있다.

(최종 예상금액 : DC 50만 + IRP 10만 = 월 60만 원)

연금수령이 개시되면 향후 10년간 매월 60만 원 정도의 연금을 수령하게 될 것으로 예상된다.

물론 주식시장이나 재정상황을 봐서 연금수령을 뒤로 미루어 운영을 계속해나가는 것도 고려하고 있다.

연금의 수령연차는 어차피 계속 흘러가니까 5년을 연기한다면 나머지 5년간 나누어 수령하면 쌩큐다.

3. 3층 연금인 연금저축과 연금보험으로 튼튼한 지붕 덮기

(연금저축)

2012년부터 시작한 연금저축은 3개의 계좌로 나뉘어 있고, 현재 3,500만 원 정도의 금액으로 운용 중에 있다.

연금계좌 가입시기를 달리 했기 때문에 이미 연금수령이 개시된 구연금도 있고, 향후 연금저축만으로 10년간 월 20만 원 정도의 연금을 예상하고 있다.

(연금보험)

세제 비적격이라고 표현하는 연금보험(월 10만 원 내외)은 가입한 지 벌써 15년이 훌쩍 넘어 2032년이 되면 월 15만 원 정도를 평생 받게 된다.

여기에다가 아내가 과거 어렵게 어렵게(ㅠㅠ) 유지했던 연금보험이 10년 후가 되면 월 100만 원이 나오는데 그 연금액은 별도로 하겠다.

(최종 예상금액 : 연금저축 20만 원 + 연금보험 15만 원 = 35만 원)

10년간 수령하게 되는 연금저축 20만 원과 종신토록 받는 연금보험 15만 원을 합하면 대략 35만 원 정도가 된다. 연금저축도 마찬가지로 수령시기를 연기할 계획도 있다.

4. 1층 연금 + 2층 연금 + 3층 연금 합한 총연금액은?

1층 국민연금 320만 원 + 2층 퇴직연금 60만 원 + 3층 개인연금 35만 원을 모두 합하면 대략 420만 원이 된다.

여기에 아내의 개인연금보험을 감안하면 총 500만 원이 넘게 될 것으로 예상한다.

5. 연금부자 굳히기 추가 전략!

(주택연금 작전)

주택연금으로 굳히기에 들어갈 것이다. 시세 6억 정도 되는 아파트를 70세 정도에 주택연금에 가입하면 월 150만 원 정도를 평생 받을 수 있다.

더구나 그 집에 거주하면서 평생 말이다. 자녀의 봉양, 요양원 입소로 집을 비워두게 되면 그 집에 월세를 줄 수도 있어 일거양득이 된다.(주택연금+월세)

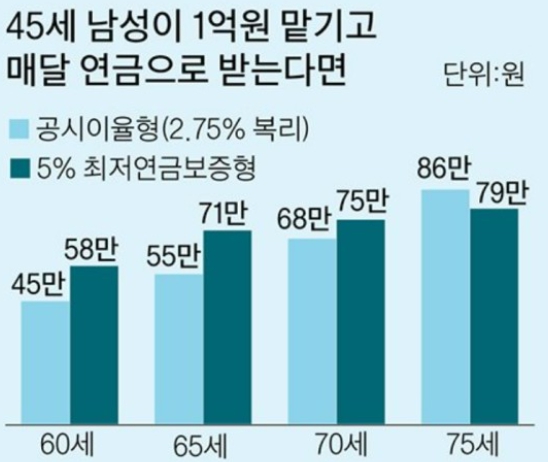

(즉시연금 작전)

만약 큰 집에서 작은 집으로 옮기면서 남는 현금을 여러 개의 즉시연금으로 가입하면 1억이면 최소 몇십만 원은 매달 받게 된다.

혹시라도 해지하는 경우를 대비해서 한 계좌의 즉시연금으로 몰빵하지 마시라. 앞일은 어떻게 될지 모르기 때문이다.

6. 은퇴 후 연금부자 500만 원으로 가는 길, 리스크와 대처 시나리오는?

모든 계획에는 항상 리스크가 없을 수 없다. 내가 예상하는 리스크는 각 연금 종류별 수령시기가 다르다는 것이다. 위에서 말한 모든 연금이 동시에 나오는 것은 아니다.

그래서 그에 대한 나름의 대처 시나리오를 생각해 봤다. 월급수령 400 클럽이 아닌 선진국처럼 500 클럽 가입을 목표로 해야 한다.

내 주장이 아니라 미래에셋투자와 연금센터의 김경록 박사의 조언이다.

즉 쉽게 말하면 60세에 퇴직했더라도 최소 7~8년은 더 일하라는 것이다. 그러면 위에서 말한 연금수령시기 차이에 따른 리스크를 무난하게 건널 수 있다.

재무적 연금이든 비재무적 연금(건강, 관계 등)이든 공부도 좀 해야 하고 오랜 시간 공을 들여야 한다고 한다. 지금이라도 늦지 않았다고 본다. 장수 시대 아닌가?

60세에 시작해도 최소 20년간 투자할 수 있다. 인생은 60부터가 아니라 80부터도 될 수도 있다. 요즘 70대는 예전 60대보다 젊다. 여러분의 건투를 빈다.

'연금부자' 카테고리의 다른 글

| 내가 60세 은퇴 후 살집을 고르는 3가지 핵심 기준을 소개합니다. (1) | 2024.05.30 |

|---|---|

| 2024년 5월21일 부부의 날, 국민연금 부부수급자 도대체 얼마나 될까? 수령액은? (0) | 2024.05.27 |

| 국민연금 24년 1월 통계, 월100만원 이상 수령자 70만명 껑충? (0) | 2024.05.09 |

| 따박따박 평생 주택연금 160만원 받기 위한 활용법 A to Z (0) | 2024.04.30 |

| 2024년 미국 뉴욕증시 시총 최상위 4개 회사 2조 클럽 시대 개막 의미는? (0) | 2024.04.29 |